相続税を抑えようと考えるならば、相続財産を減らすという発想が頭をよぎるはず。相続財産を減らそうとするならば、自分が生きている間に贈与(生前贈与)するということも選択肢の1つです。

実際に国税庁が公表しているデータによると、毎年450,000件から500,000件の贈与に課税されています。課税されていない贈与もありますので、実際の贈与件数は相当あるはずです。

そこでここでは暦年贈与について説明し、さらに一般贈与と特例贈与についても計算例や注意点などについてお伝えします。

また同じモノを贈与するとしても、贈与相手によって税額が異なることがある点についても解説します。

目次

暦年贈与とは

まずは暦年贈与について説明します。

暦年贈与とは、毎年1月1日から12月31日までに贈与を受けた金額を基に贈与税を計算する贈与のこと。

1月1日から12月31日までに贈与を受けた金額が110万円以下ならば贈与税の申告が不要で、その金額を超えた場合には贈与税の申告する必要があります。

贈与税計算の流れとしては

①その年の1月1日から12月31日までの1年間に贈与で取得した財産の価額を合計し、

②続いて、その合計額から基礎控除額110万円を差し引き、

③最後に、その残りの金額に税率を乗じて税額を計算します。

これが贈与税を計算するときの基本的な流れです。この計算の流れを基に特例贈与と一般贈与による贈与税を計算してみます。

特例贈与と計算例

平成27年以降の暦年贈与については、特例贈与と一般贈与の2つに区別されています。

ご自身が贈与をするときには、その贈与がどちらの贈与になるか判断する必要があります。どちらの贈与にあたるかで税額が異なります。

まずは特例贈与について説明します。

特例贈与とは、直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の直系卑属への贈与のこと。

直系卑属とは、子や孫、ひ孫、玄孫などのことです。

特例贈与は直系尊属から直系卑属への贈与のことですので、夫の父母からの贈与は特例贈与にはあたりません(この場合は一般贈与にあたります)。

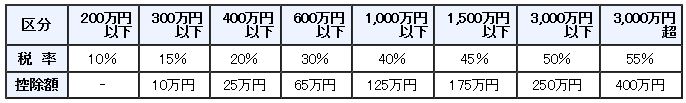

贈与がこの特例贈与にあたる場合には、次の税率を基に贈与税を計算します。

基礎控除後の課税価格 700万円-110万円=590万円

贈与税額の計算 590万円×20%-30万円=88万円

特例贈与の場合には、700万円の財産を贈与したときの贈与税は88万円になります。

一般贈与と計算例

次に一般贈与について説明します。

一般贈与とは、特例贈与にあたらない場合の贈与のことです。

特例贈与は「直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の直系卑属への贈与のこと」でしたので、これ以外の贈与はすべて一般贈与にあたります。

例えば、兄弟間の贈与や、夫婦間の贈与、夫の父母からの贈与、愛人への贈与、親から20歳未満の子への贈与が一般贈与にあたります。

贈与が一般贈与にあたる場合には、次の税率を基に贈与税を計算します。

基礎控除後の課税価格 700万円-110万円=590万円

贈与税額の計算 590万円×30%-65万円=112万円

一般贈与の場合には、700万円の財産を贈与したときの贈与税は112万円になります。

暦年贈与の注意点

冒頭で生前贈与をすると相続財産が減少する結果、相続税の納税額も減少するとお伝えしました。

ただ故人が保有していた相続財産を集計するためには、(相続などにより財産を取得した人が)相続開始前3年内に贈与を受けたときには、その財産を相続財産に加算する必要があります。この点は注意です。

暦年贈与するときには長期的な計画のもとに贈与すべきですし、長期的な計画のもとに贈与するとかなり大きな節税効果を得ることができます。この点は暦年贈与のメリットと言えます。

生前贈与の最適額は?

ここでは生前贈与の最適額について簡単に補足します。

多くの方が、贈与の最適額は贈与税の発生しない110万円だとお考えのことでしょう。

ですが、110万円が贈与の最適額とは限りません。各家庭の資産状況によって贈与の最適額は異なりますし、贈与税が発生したとしても、相続税率を勘案すれば、贈与税を支払った方が良いケースもあります。

最後に特例贈与と一般贈与の違いについてまとめます。 特例贈与とは直系尊属から、その年の1月1日において20歳以上の直系卑属への贈与のことで、それ以外は一般贈与ですが、特例贈与にあたるか一般贈与にあたるかで贈与税率が異なります。ですので、同じ財産を贈与するとしても、誰に贈与するかで贈与税が異なることになります。 特例贈与と一般贈与を簡単に比較すると次の図のようになります。

まとめ 特例贈与と一般贈与の違い

–

特例贈与

一般贈与

贈与相手

20歳以上の直系卑属

左記以外

贈与税

割安

割高

お気軽にお問合せください

お気軽にお問合せください