当事務所では、

相続・贈与の手続きと節税対策がよくわかる本 (共著)

という著書を出版しています。書籍は本記事の最下部に掲載しています。

アマゾンの“なか見検索”で、内容の一部をサンプルとしてご覧いただけます。

対象読者は、これから初めて相続について学ぶ方や、相続のキホンを知りたい方、を対象としています。

相続のプロ向きや実務家向きの本ではありませんが、他士業の方からは「わかりやすい」「特に図表がよく整理されていてわかりやすい」との感想を頂いております。

実際に、図表は類似の制度と比較していて(手前みそですが)わかりやすいと思います。

類似の制度とは、例えば欠格や廃除、自筆証書遺言や公正証書遺言、秘密証書遺言の比較、相続時精算課税制度と暦年課税制度の比較などです。

相続のキホンについては、本書1冊を読めばバッチリです。相続初心者の方だけではなく、これから相続の勉強を始める保険の営業マンや士業にとってもお役に立つはず。

目次

相続・贈与の手続きと節税対策がよくわかる本の特徴

本書の特徴は、まず「図表が多い」という点にあります。

本書は、相続の基本事項をテキスト(文章)で理解するのではなく、図表を多用して視覚で理解できるように工夫しています。

これから相続を学ぶ方にとっては、まずは類似制度を図表で比較しながら確認した方が、効率的に知識を吸収できると思います。

本書で使用されている図表の例

Amazonでも内容の一部は確認できますが、こちらのBlogでもサンプルとして図表を公開します。

自筆証書遺言、公正証書遺言、秘密証書遺言の比較

代表的な遺言としては、自筆証書遺言、公正証書遺言、秘密証書遺言の3つがありますが、各々の特徴を比較した図は次の通りになります。

| – | 証人等の要否 | 遺言の保管 | 検認の要否 |

| 自筆証書遺言 | 不要 | 遺言者 | 要 |

| 公正証書遺言 | 証人2名以上の立会 | 原本は公証役場 | 不要 |

| 秘密証書遺言 | 公証人1名、証人2名以上の前に提出 | 遺言者 | 要 |

遺言書を作成するときの多くは、自筆証書遺言か公正証書遺言のいずれかで、秘密証書遺言を作成することは稀です。

遺言書の作成を検討するときには、まずは自筆証書遺言か公正証書遺言を検討されると良いでしょう。

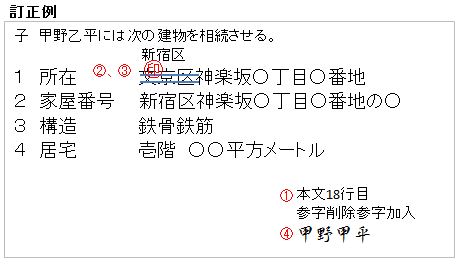

遺言書の訂正の仕方

自筆証書遺言を作成する場合には、自ら遺言を自筆することになりますが、長文の遺言書を作成するときには間違う可能性もあります。

間違えたときには、最初から遺言書を書き直す必要まではなく、適切な方法で遺言書を訂正することになります。

遺言書の訂正方法は次の通りです。

遺言書の訂正方法を間違えると、遺言の効力そのものが争われる可能性もありますので、訂正するときには注意が必要ですし、必要があれば専門家にチェックして頂いた方が良いでしょう。

相続時精算課税制度と暦年課税制度の比較

相続税の節税を検討する際するの最もオーソドックスな方法として相続時精算課税制度と暦年課税制度を検討する方は多いはず。特に富裕層に相続時精算課税を検討する方は多いのではないでしょうか。

その相続時精算課税制度と暦年課税制度の両者を比較した図は次の通りです。

| – | 相続時精算課税制度 | 暦年贈与 |

| 非課税枠 | 2,500万円 | 年間110万円 |

| 税額 | (贈与財産価額-2500万)×20% | (贈与財産価額-110万)×累進税率-控除額 |

| 申告の有無 | 非課税枠内の贈与でも申告必要 | 非課税枠内の贈与は申告不要 |

相続時精算課税制度については、財産の内容や、不動産の所在によってこの制度を活用した方が効果的な場合と(無理に)相続時精算課税制度を活用しなくても良い場合がありますので、その点は専門家等に相談して判断された方が良いと思います。

以上、ここまで3つの図表をサンプルとして掲載しましたが、相続・贈与の手続きと節税対策がよくわかる本のなかでは、このような図表が豊富に掲載されており、相続の基本事項を簡単に視覚で理解できるようにしています。もちろん相続税改正にも対応しています。

これから相続税対策を検討される方や、新たに相続の勉強を始める方、弁護士や税理士等の専門家に相談する前に相続の概要を理解しておきたい方にはお勧めの本です。

お気軽にお問合せください

お気軽にお問合せください