信託という言葉を聞いたことがある方はとても多いと思いますが、信託の意味を正確に理解している方はそれほど多くはないのではないかと思います。

ましてや「家族信託」の意味や仕組みを理解している方はそう多くはないはず。

ここでは家族信託の意味や仕組みに加えて、家族信託のメリット・デメリット、専門家へ依頼する場合の費用等についてお伝えします。

家族信託について興味のある方や、相続対策について検討中の方は、是非、ご一読ください。

目次

家族信託とは

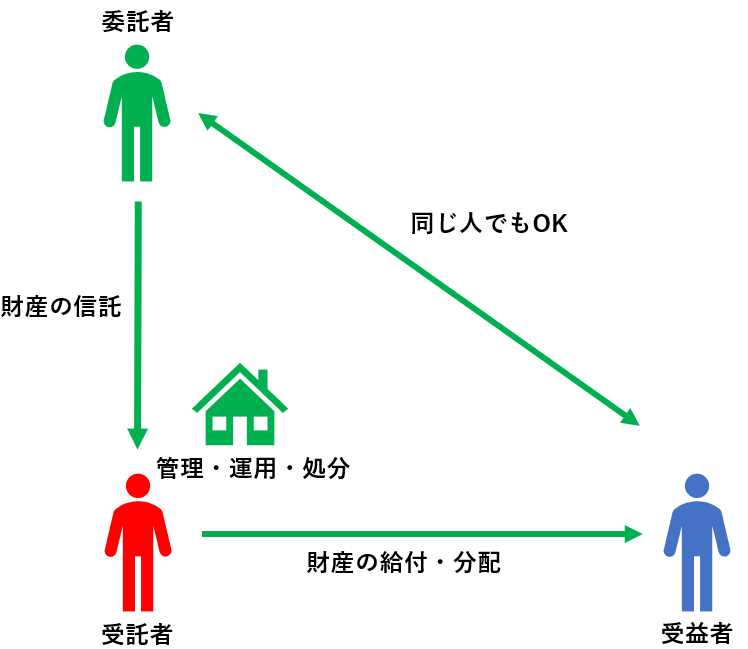

家族信託とは、自分自身(委託者)の財産の管理・運用・処分を自分自身が信頼する家族など(受託者)に任せ、信託契約で取り決めた目的に従って(長男など受託者となった)家族が財産の管理・運用・処分し、その財産の管理や処分等から得られた利益を自分が指名した人(受益者)に与える仕組みのことです。

簡単に言うと、家族信託とは、自分の信用する家族に自分の財産の管理や運用を任せて、運用等から得られる(家賃や売却代金などの)収益を自分(または自分が指定した人)に帰属させることです。

管理を任せる財産には、例えば、不動産や株式などがあります。

また、例えば、親が所有する不動産を信託財産として子に託し、その不動産の運用を任せたときには、親は家賃収入を得ることができます。

家族信託のメリット

例えば、ある程度の年齢になってくると「いつ」「なにが」あるかわからないのが現実です。周りの人のことを思い出せばすぐにわかります。先日まで元気だった方の急な訃報の知らせを聞いたことはあるはず。

例えば「昨日まで元気だったのに、突然倒れた」とか、あるいは「急死した」などは決して珍しくありませんし、このようなことはほとんど誰もが経験したことがあるはずですね。

突然倒れたりして判断能力を失ったときには(売却するという意思決定ができないため)所有している不動産は処分できないことになり、相続人や倒れた本人にとっても医療費等が捻出できない事態に陥り、不都合なことにもなりかねません。

こうした不都合な事態を回避するためにも、家族信託は有効です。家族信託のメリットについて説明します。

家族信託のメリット1:資産凍結の回避

家族信託のメリットは、資産凍結の回避にあるといわれることがあります。

資産凍結とは、例えば、不動産の所有者本人が判断能力を失うと、その不動産の売却や建て替えなどは基本的にはできなくなることです。本人の判断なくして、本人の所有する資産の処分はできません。

※ その不動産を親族等が勝手に売却しても法律上は無効で、後々トラブルになります。

ただ家族信託を活用すれば、不動産の所有者本人が認知症等で判断能力を失っても、受託者によって不動産を売却することが可能になりますし、その売却代金で不動産所有者本人のための医療費や介護費、生活費などを捻出することがでいます。

成年後見人制度を活用しても、成年後見人が売買等に同意しなかったり、家裁が許可せずに不動産を売却できないということが多々起こります。ですので、家族信託を活用した方が便利と言えます。

家族信託のメリット2:争族の回避

相続開始前に相続人(厳密には相続が開始していないので、相続人ではありませんが)全員で遺産分割協議をしても法律上は無効です。

ですが、信託契約で、相続後の相続財産の帰属先(誰がどの財産を引き継ぐか)について決めてしまいます。

こうすれば、相続開始後の争族を回避することができます。

家庭が円満の方にとっては、争族を想像することは難しいと思いますが、現実には複雑な関係となっている親族もいらっしゃいますし、兄弟姉妹の仲が良いとも限りません(相続で揉める可能性があります)。

親族間の仲が円満ではないときには、家族信託は有効な選択肢の1つなります。

家族信託のメリット3:節税

相続対策として、生前贈与を活用している方は多くいらっしゃいます。

生前贈与には贈与税が伴います。ですので、例えば、不動産は高額ですので、不動産を贈与すれば贈与税も必然的に高い金額になります。

ですが、不動産の所有権を贈与するのではなく、家族信託の仕組みを活用し、元本受益権と収益受益権を段階的に贈与することで贈与税を圧縮することが可能となります。

この点については、専門的すぎるので割愛します。

家族信託のデメリット

具体的な家族信託の設計をどうするか、言い換えると、どのような信託の内容するかについては、身内に専門家でもいない限り、親族だけで決定するのは難しいと言えます。

ですので、実際に家族信託をするには専門家へ相談したり、家族信託について専門家(例えば、弁護士、税理士、司法書士など)のアドバイスは必須になりますし、その際に費用が発生することになるでしょう。

この点は家族信託のデメリットとも言えます。

ただ相続対策だったり、成年後見も然り、遺言でもそうですが、費用は必ず発生することになりますし、信託銀行等に依頼する場合の高い報酬に比べれば、専門家の費用の方が割安になることが通常です。

家族信託の費用

ここまでの説明で家族信託のメリットとデメリットについては理解して頂けたと思います。

家族信託のメリットを理解して頂けたとして、次に気になるのは家族信託を活用するときの費用のはず。

そこで家族信託の費用についてもお伝えします。

まず家族信託をする際に必要になる主な費用は次のようなものです。

| 家族信託で発生する主な費用 |

| ・公正証書作成にかかる費用 |

| ・家族信託のコンサルティング料(専門家費用) |

| ・不動産登記の関連費用 |

公正証書作成費用

家族信託の信託契約については、公正証書を作成することは必須ではないのですが、事後的なトラブルを回避するうえでも公正証書で作成することをお勧めします。

また公正証書は、公証役場で作成することになるのですが、公証人は元裁判官などの方ですので、そのような方の契約書チェックを受けることにもメリットがあります。

家族信託のコンサルティング料

家族信託は、委託者、受託者、受益者のいずれも家族になるとは思いますが、具体的な家族信託の内容を家族だけでご判断するのはかなりハードルが高いと思います。一般の方にとって、信託は難易度が高すぎます。

ですので、家族信託を具体的にどのような内容にするか、言い換えると、どのような信託内容にするかについては、弁護士や司法書士などの専門家に相談することをお勧めします。

もちろん弁護士や司法書士に依頼すると費用は発生してしまいますが、事後的にトラブルが生じたときのコスト(時間・労力・費用)を考えれば、コンサルティング料はそれほど高いとは思えません。

その際の家族信託コンサルティング料としては、信託評価額の~1%が一般的かと感じます。

家族信託に関する報酬は信託財産の評価額に基づいて決定されることが多く、例えば、不動産が信託財産になるときには、固定資産評価額に基づいてコンサルティング料が決定されることが多いと思います。

不動産登記の関連費用

家族信託の内容に、不動産が含まれていれば、その不動産について信託の登記をする必要もあります。

その登記の際には、登録免許税として固定資産評価額の0.3~0.4%の実費が発生します。さらに司法書士への登記手数料として10万円程度も発生することになります。

家族信託のまとめ

前半でもお伝えしましたが、ある一定の年齢を超えると「いつ」「なに」があるかは全くわかりません。

脳梗塞などで急に倒れたり、認知症などで判断能力を失うことは十分にありますし、そうした実例は私たちの周りに溢れています。

「いつ」「なに」があるかわからない状況に備えて、家族信託は1つの有効な選択肢になります。

家族信託で必要になる信託口口座については、リンク先で説明しています。

お気軽にお問合せください

お気軽にお問合せください