平成31年度の税制改正で1,500万円まで非課税となる教育資金の一括贈与の期限が2年間延長されて、平成31年3月31日までとなりそうです。

そこで今回は、日本の富裕層の割合とその富裕層が教育資金一括贈与制度をどれくらい利用しているか、また教育資金一括贈与の利用が低調になっている理由について、客観的データを基に推測します。

※ 教育資金の一括贈与に係る非課税措置とは、ざっくり説明すると、教育資金を子や孫に贈与すると1,500万円まで非課税となる制度のこと

目次

富裕層の割合

まずは富裕層の割合を確認します。データの出所は野村総合研究所の「NRI親リッチアンケート調査」(2018年12月18日リリース)を基に作成しています。

| カテゴリー | 世帯数 |

| 超富裕層(5億円以上) | 8.4万世帯 |

| 富裕層(1億円以上) | 118.3万世帯 |

| 準富裕層(5,000万円以上) | 322.2万世帯 |

| アッパーマス層(3,000万円以上) | 720.3万世帯 |

| マス層(3,000万円未満) | 4203.1世帯 |

野村総合研究所によれば、1世帯あたり純金融資産が1億円以上を富裕層、1世帯あたり純金融資産5億円以上を超富裕層としてます。

上の図を基に計算すると全体に占める富裕層と超富裕層の割合は2%強になります。逆に純金融資産3,000万円未満のマス層は80%弱です。

| 課税価格階級 | 被相続人の数 | 累計割合 |

| 5億円超 | 3,179人 | 3.01% |

| 3億円超 | 4,482人 | 7.25% |

| 2億円超 | 7,243人 | 14.09% |

| 1億円超 | 28,032人 | 40.56% |

| 5,000万円超 | 53,436人 | 91.03% |

| 5,000万円以下 | 9,490人 | 100% |

| 合計 | 105,880人 | – |

課税価格5憶円超を保有していた被相続人は、(平成28年度)相続税申告件数全体の約3%です。

教育資金贈与の契約件数推移

次に一般社団法人信託協会が公表している教育資金贈与の累計契約数を確認してみます。

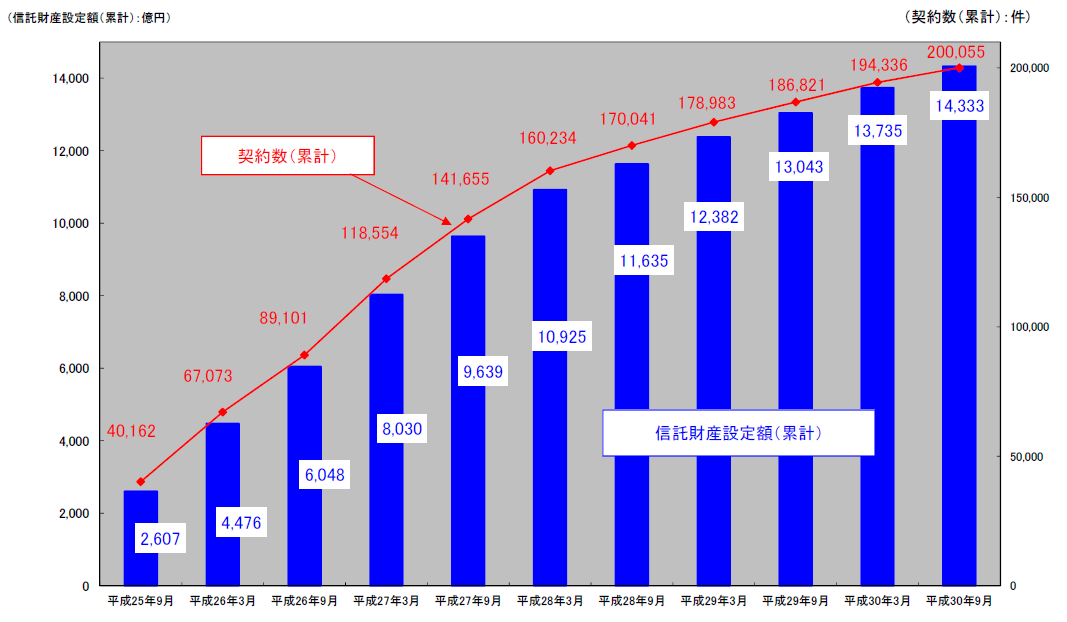

図中の赤い線が教育資金贈与信託の契約累計数です。平成30年9月末時点での累計契約件数は約20万件。

出所は一般社団法人信託協会の公表資料です。

基本的には右肩上がりで契約数は増加しています。

冒頭でもお伝えした通り、教育資金の一括贈与の期限が平成32年3月31日まで延期されたということもあり、図を見る限り、今後も教育資金贈与の契約件数は伸びると予想できます。

平成30年9月時点では契約件数は200,055件で、準富裕層以上の合計は4,489,000世帯なので、この契約件数が準富裕層以上に占める割合は約4.45%です(1世帯=1件、準富裕層以上のみが教育資金一括贈与を利用していると仮定します)。

富裕層以外も教育資金一括贈与を利用しているはずで、また信託協会の集計に入っていない契約(金融機関で契約したもの等)もあるはずですが、野村総研の富裕層のデータと信託協会公表データを活用して算出する限りは約4.45%となります。

教育資金一括贈与の利用期限が延長されたこともあり、今後も利用は微増すると予想できますが、それほど大きな増加はないはず。

富裕層による教育資金贈与の利用が低調な理由

確かに教育資金一括贈与は1,500万円まで非課税になるなどのメリットはありますが、富裕層による教育資金一括贈与の利用は意外に低調で、それほど多く利用されている言えない状況にあります。

富裕層に教育資金一括贈与の利用が低調になっている理由は次の3点にあると考えられます。

- 教育資金一括贈与を利用するための手続きが煩雑

教育資金一括贈与の特例が導入されてある程度の期間が経過していますので、既にご存知の方は多いと思いますが、この特例を活用して非課税を受けるための手続きが煩雑という点があります。

例えば、教育資金一括贈与を活用するためには口座開設が必須な点や、わざわざ教育資金に支出したことを証明する領収書、教育資金非課税申告書を提出する必要があります。

- 贈与税が発生するリスクがある

例えば、受贈者が30歳に達して教育資金口座に係る契約が終了した場合に、教育資金に充当されていない金額があるときにはその残額に贈与税が発生します。

一例を挙げると、1,500万円贈与し、700万円しか教育資金に支出しなかったときには残額800万円について贈与税が発生することになります。

- そもそも教育費に充てるための贈与に贈与税はかからない

教育資金一括贈与以外の贈与には贈与税が発生すると誤解されている方もいらっしゃるかもしれませんが、そもそも教育費の贈与に贈与税はかかりません。

国税庁のwebサイトに次のような規定があります。

贈与税は、原則として贈与を受けたすべての財産に対してかかりますが、その財産の性質や贈与の目的などからみて、次に掲げる財産については贈与税がかからないことになっています。

~中略~

夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの

ここでいう生活費は、その人にとって通常の日常生活に必要な費用をいい、また、教育費とは、学費や教材費、文具費などをいいます。

なお、贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。

このような規定がありますので、教育資金一括贈与の特例を利用をするまでもなく、その都度教育費を贈与すれば非課税になることになります。

小学校から私立に入った場合の学費についてはリンク先で確認できます。人気の私立小学校はとても学費が高いですが、人気の国立小学校はその安さに驚きです。

教育資金一括贈与のメリット等については以下のリンク先で確認できます。

お気軽にお問合せください

お気軽にお問合せください